VASCO annonce ses résultats pour le quatrième trimestre et l'exercice 2017

Résultats financiers du quatrième trimestre

- Chiffre d'affaires total de 54,5 Millions $ au T4

- Bénéfice d'exploitation PCGR du quatrième trimestre de 1,2 million $

- Bénéfice (perte) selon les PCGR du quatrième trimestre par action de (0,65 $), comprend l'incidence estimative de la réforme fiscale de (0,70 $) par action

- Bénéfice par action hors PCGR du T4 de 0,14 $1

- BAIIA ajusté de 6,4 millions $au T4 1

Résultats financiers 2017

- Chiffre d'affaires total de l'exercice de 193,3 millions de dollars

- Bénéfice d'exploitation PCGR de 6,2 millions $ pour l'exercice

- Bénéfice (perte) (perte) par action (0,56 $) selon les PCGR de l'exercice, comprend l'incidence estimative de la réforme fiscale de (0,71 $) par action

- Bénéfice par action hors PCGR de 0,43 $1

- BAIIA ajusté de 22,9 millions $ pour l'exercice1

CHICAGO et ZURICH, le 21 février 2018 - VASCO Data Security International, Inc. (NASDAQ : VDSI), un chef de file mondial dans le domaine des solutions numériques, y compris l'identité, la sécurité et la productivité des entreprises, a annoncé aujourd'hui ses résultats financiers pour le quatrième trimestre et l'exercice complet. fin décembre 31, 2017.

« VASCO® a enregistré une croissance à deux chiffres de son chiffre d'affaires au quatrième trimestre grâce à des contributions positives provenant des logiciels, des services et du matériel », a déclaré Scott Clements, chef de la direction de VASCO. « Nous mettons en œuvre notre stratégie visant à stimuler la croissance des logiciels et des services, ce qui nous donne un chiffre d'affaires non matériel en hausse de 29 % en 2017. Pour le trimestre, de solides ventes de matériel et des changements dans notre composition régionale des ventes ont contribué à une baisse de la marge bénéficiaire brute. Alors que nous nous tournons vers 2018, nous nous concentrons sur le développement et la croissance de nos offres de logiciels et de services, jumelées à une demande continue pour nos produits matériels, positionne VASCO pour une croissance accélérée.

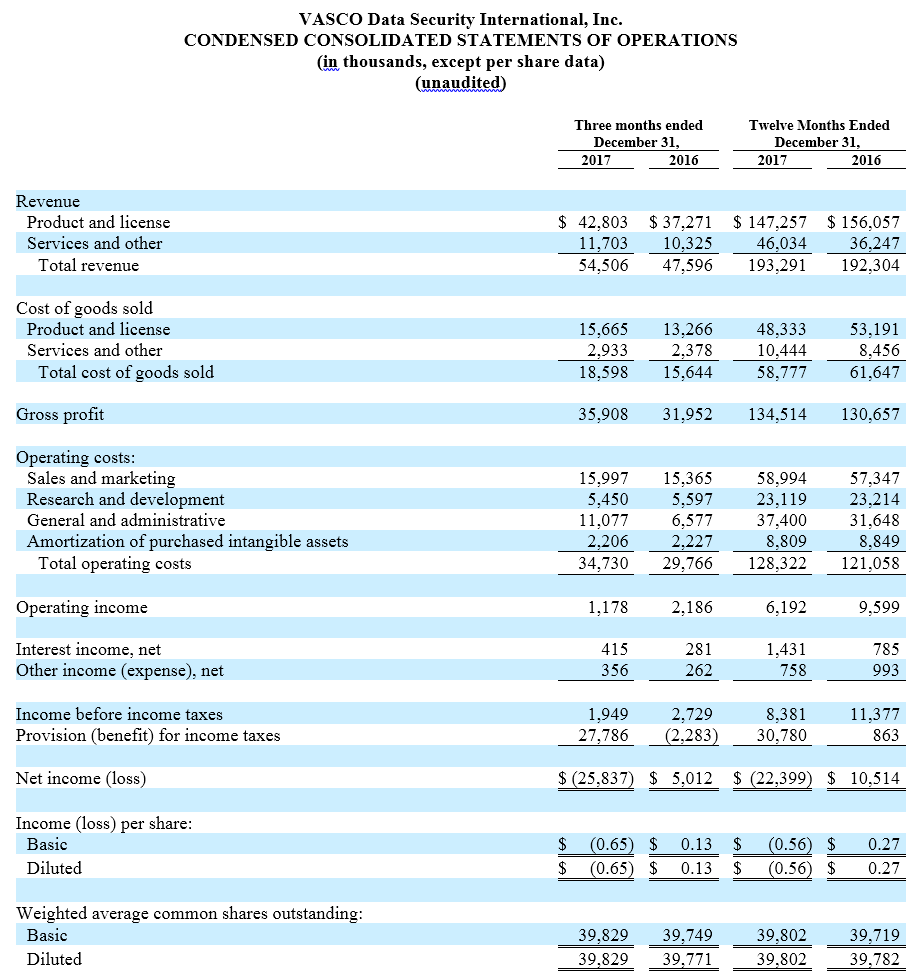

Les revenus du quatrième trimestre de 2017 ont augmenté de 15 % pour s'établir à 54,5 millions $, passant de 47,6 millions $ au quatrième trimestre de 2016 et pour l'ensemble de l'exercice 2017, ont augmenté de 1 % pour s'établir à 193,3 millions $, passant de 192,3 millions $ pour l'exercice 2016.

La perte nette pour le quatrième trimestre de 2017 s'est adenadverse de 25,8 millions de dollars ou 0,65 $ par action diluée, soit une diminution de 30,8 millions de dollars par rapport au bénéfice net de 5,0 millions de dollars ou 0,13 $ par action diluée pour le quatrième trimestre de 2016. La perte nette pour l'exercice 2017 s'est adendue de 22,4 millions de dollars ou 0,56 $ par action après dilution, en baisse de 32,9 millions de dollars par rapport au bénéfice net de 10,5 millions de dollars ou 0,27 $ par action après dilution pour la période comparable de 2016. Les résultats du quatrième trimestre et de l'exercice 2017 comprennent un impact ponctuel estimé de 28,1 millions de dollars ou (0,71 $) et de 0,71 $, respectivement, en ce qui concerne l'adoption de la Loi sur les réductions d'impôt et l'emploi.

Le bénéfice d'exploitation du quatrième trimestre de 2017 s'est élevé à 1,2 million $, en baisse de 1,0 million $ par rapport aux 2,2 millions $ déclarés pour le quatrième trimestre de 2016. Le bénéfice d'exploitation pour l'exercice 2017 s'est élevé à 6,2 millions $, en baisse de 3,4 millions $ par rapport aux 9,6 millions $ déclarés pour l'exercice 2016. Le résultat d'exploitation en pourcentage du chiffre d'affaires du quatrième trimestre et de l'exercice 2017 s'est élevé à 2 % et 3 %, respectivement, comparativement à 5 % et 5 % pour les périodes comparables de 2016.

_____________________________________

1 Une explication de l'utilisation de mesures non conformes aux PCGR est incluse ci-dessous sous la rubrique « Mesures financières non conformes aux PCGR ». Un rapprochement entre les PCGR et les mesures financières non conformes aux PCGR a également été fourni dans les tableaux ci-dessous.

Le bénéfice net hors PCGR1, qui exclut la rémunération incitative à long terme, l'amortissement des actifs incorporels et l'incidence de la Loi sur les réductions d'impôt et l'emploi pour le quatrième trimestre de 2017, s'est élevé à 5,7 millions de dollars ou 0,14 $ par action diluée, soit une diminution de 0,6 million $, passant de 6,3 millions $ ou 0,16 $ par action diluée, pour le quatrième trimestre de 2016. Le bénéfice net hors PCGR pour l'exercice 2017 s'est élevé à 17,0 millions $, ou 0,43 $ par action diluée, en baisse de 4,5 millions $, par rapport à 21,5 millions $ ou 0,54 $ par action diluée, pour l'exercice 2016.

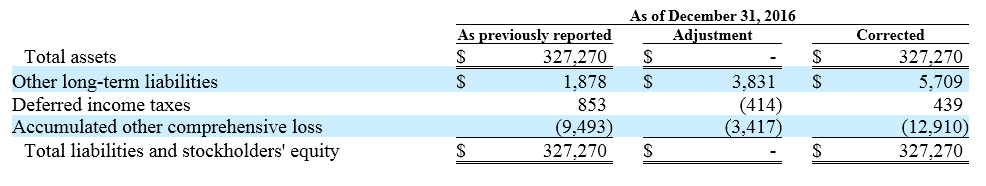

Pour les périodes indiquées dans les présentes, nous avons révisé les montants déclarés dans les états financiers déjà publiés concernant les passifs de pension non enregistrés, déduction faite des actifs de pension et les impôts sur les revenus reportés connexes. Les ajustements sont une correction des erreurs immatérielles au bilan du 31 décembre 2016 et il n'y a pas d'ajustements à l'état des opérations. Les ajustements sont résumés ci-dessous (en milliers, non vérifiés) :

Autres mesures financières

-

Le bénéfice brut s'est élevé à 35,9 millions de dollars, ou 66 % des revenus du quatrième trimestre de 2017, et à 134,5 millions de dollars, ou 70 % des revenus, pour l'ensemble de l'exercice 2017. Le bénéfice brut s'est élevé à 32,0 millions de dollars, ou 67 % des revenus du quatrième trimestre de 2016, et à 130,7 millions de dollars, ou 68 % des revenus, pour l'ensemble de l'exercice 2016.

-

Les charges d'exploitation pour le quatrième trimestre et l'exercice 2017 se sont élevées à 34,7 millions $ et 128,3 millions $, respectivement, en hausse de 17 % et de 6 %, par rapport à 29,8 millions $ et 121,1 millions $ pour le quatrième trimestre et l'exercice 2016, respectivement.

-

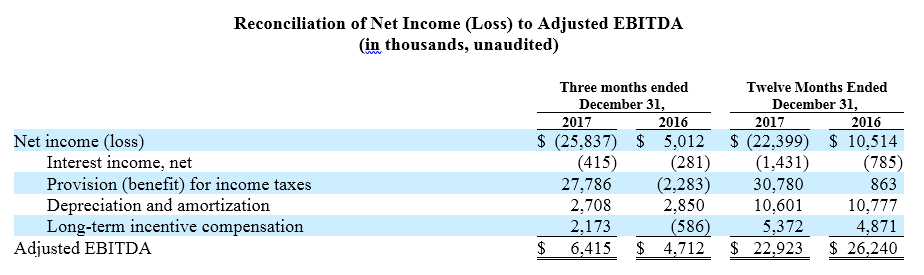

Le bénéfice ajusté avant intérêts, impôts, amortissement et rémunération incitative à long terme (BAIIA ajusté)1 s'est établi à 6,4 millions $ et 22,9 millions $ pour le quatrième trimestre et l'exercice 2017, respectivement, soit une augmentation de 36 % par rapport aux 4,7 millions $ déclarés pour le quatrième trimestre de 2016 et une diminution de 13 % par rapport à 26,2 millions $ pour l'exercice 2016.

-

La trésorerie, les équivalents de trésorerie et les placements à court terme au 31 décembre 2017 s'élevaient à 158,4 millions $, comparativement à 158,7 millions $ et 144,2 millions $ au 30 septembre 2017 et au 31 décembre 2016, respectivement.

Faits saillants opérationnels et autres du quatrième trimestre

-

Les revenus tirés des logiciels comprenaient une commande perpétuelle eSignLiveTM à sept chiffres auprès d'une des cinq principales banques nord-américaines. Nous avons également signé un contrat de licence à terme eSignLive à sept chiffres avec une grande banque mondiale.

-

Notre activité de quincaillerie a continué de montrer de la force avec une commande à sept chiffres d'un client bancaire européen à long terme tandis que la DG VERLAG a commencé à offrir le matériel CRONTO de VASCO à la deuxième plus grande coopérative bancaire de détail d'Allemagne.

-

VASCO a élargi son conseil d'administration avec la nomination d'Art Gilliland, PDG de Skyport Systems, en tant que nouvel administrateur indépendant.

Perspectives pour l'ensemble de l'année 2018

Les orientations de VASCO reflètent l'adoption de l'ASC 606.

-

Les revenus devraient se situer entre 197 et 207 millions de dollars.

-

Le BAIIA ajusté devrait se situer entre 21 et 25 millions de dollars.

Détails de la conférence téléphonique

Parallèlement à cette annonce, VASCO Data Security International, Inc. tiendra une conférence téléphonique aujourd'hui, le 21 février 2018, à 16 h 30. EST/22:30 CET. Au cours de la conférence téléphonique, M. Scott Clements, chef de la direction, et M. Mark Hoyt, directeur financier, discuteront des résultats de VASCO pour le quatrième trimestre et l'exercice 2017.

Pour participer à cette conférence téléphonique, veuillez composer l'un des numéros suivants :

États-Unis/Canada : 800-659-9004

International : 1 303-223-4368

La conférence téléphonique est également disponible en mode écoute uniquement sur ir.vasco.com. La version enregistrée de la conférence téléphonique sera disponible sur le site Web de VASCO dès que possible après l'appel et sera disponible pour rediffusion pendant au moins 60 jours.

À propos de VASCO

VASCO est un chef de file mondial dans la fourniture de solutions de confiance et de productivité des entreprises sur le marché numérique. VASCO développe des technologies de nouvelle génération qui permettent à plus de 10 000 clients dans 100 pays dans les secteurs financier, d'entreprise, du gouvernement, de la santé et d'autres segments d'atteindre leur programme numérique, d'offrir une expérience client améliorée et de répondre à exigences réglementaires. Plus de la moitié des 100 premières banques mondiales comptent sur les solutions VASCO pour protéger leurs canaux en ligne, mobiles et ATM. Les solutions de VASCO se combinent pour former une puissante plate-forme de confiance qui habilite les entreprises en intégrant l'identité, la prévention de la fraude, la signature électronique et transactionnelle, la protection des applications mobiles et l'analyse des risques. En savoir plus sur VASCO à VASCO.com et sur Twitter et LinkedIn.

Déclarations prospectives

Le présent communiqué de presse contient des énoncés prospectifs au sens de l'article 21E de la Securities Exchange Act de 1934 et de l'article 27A de la Securities Act de 1933, y compris, sans limitation, les lignes directrices pour l'exercice 2018. Ces énoncés prospectifs (1) sont identifiés par l'utilisation de termes et d'expressions tels que « s'attendre », « croire », « sera », « anticiper », « émerger », « avoir l'intention », « planifier », « pourrait », « peut », « estimer », « devrait », « objectif », « objectif », « possible », « potentiel », « projet » et des mots et expressions similaires, mais ces mots et expressions ne sont pas le moyen exclusif de les identifier, et (2) sont sujets à des risques et des incertitudes et représentent nos attentes ou croyances actuelles concernant les événements futurs. VASCO met en garde contre le fait que les énoncés prospectifs sont qualifiés par des facteurs importants qui pourraient faire en sorte que les résultats réels diffèrent sensiblement de ceux des énoncés prospectifs. Ces risques, incertitudes et autres facteurs ont été décrits dans notre rapport annuel sur formulaire 10-K pour l'exercice clos le 31 décembre 2016 et comprennent, sans s'y limiter, les risques des conditions générales du marché, y compris les fluctuations des devises et les incertitudes suite à des turbulences sur les marchés économiques et financiers mondiaux, b) les risques inhérents à l'industrie de la sécurité informatique et réseau, y compris l'évolution rapide de la technologie, l'évolution des normes de l'industrie, des tentatives de piratage de plus en plus sophistiquées, nombre d'allégations de contrefaçon de brevet, changements dans les exigences des clients, appels d'offres sur les prix et modification de la réglementation gouvernementale, et c) risques propres à VASCO, y compris la demande pour nos produits et services, la concurrence des entreprises plus établies et d'autres, les pressions sur les niveaux de prix et notre dépendance historique à l'égard de relativement peu de produits, de certains fournisseurs et de certains clients clés. Ainsi, les résultats que nous obtenons réellement peuvent différer sensiblement de tous les résultats prévus inclus dans, ou sous-entendus par ces déclarations. Sauf pour nos obligations permanentes de divulguer des renseignements importants, comme l'exigent les États-Unis. lois fédérales sur les valeurs mobilières, nous n'avons aucune obligation ou intention de publier des révisions à des énoncés prospectifs pour tenir compte d'événements ou de circonstances à l'avenir ou pour refléter la survenue d'événements imprévus.

Mesures financières non conformes aux PCGR

Nous rapportons les résultats financiers conformément aux PCGR. Nous évaluons également notre rendement à l'aide de certaines mesures d'exploitation non conformes aux PCGR, à savoir le BAIIA ajusté, le bénéfice net non PCGR et le BPA dilué non PCGR. Notre direction estime que ces mesures fournissent des informations supplémentaires utiles sur le rendement de nos activités et facilitent les comparaisons avec nos résultats d'exploitation historiques. Nous croyons que ces mesures d'exploitation non conformes aux PCGR fournissent des outils supplémentaires que les investisseurs peuvent utiliser pour comparer nos activités avec d'autres entreprises de l'industrie.

Ces mesures non conformes aux PCGR ne sont pas des mesures du rendement en vertu des PCGR et ne devraient pas être considérées isolément, comme des solutions de rechange ou des substituts aux mesures financières les plus directement comparables calculées conformément aux PCGR. Bien que nous croyions que ces mesures non conformes aux PCGR sont utiles dans le contexte décrit ci-dessous, elles sont en fait incomplètes et ne sont pas une mesure qui devrait être utilisée pour évaluer notre rendement complet ou nos perspectives. Une telle évaluation doit tenir compte de toutes les complexités associées à notre entreprise, y compris, sans s'y limiter, comment les actions passées influent sur les résultats actuels et comment elles peuvent influer sur les résultats futurs, comment nous avons choisi de financer l'entreprise et comment les impôts les montants finaux qui sont ou seront disponibles pour les actionnaires à titre de retour sur investissement. Les rapprochements entre les mesures non conformes aux PCGR et les mesures financières les plus directement comparables aux PCGR se trouvent ci-dessous.

BAIIA ajusté

Nous définissons le BAIIA ajusté comme le bénéfice net (perte nette) avant intérêts, impôts, amortissement et rémunération incitative à long terme. Nous utilisons le BAIIA ajusté comme mesure simplifiée de la performance pour communiquer notre performance aux investisseurs et aux analystes et pour les comparaisons avec d'autres sociétés de notre secteur. À titre de mesure du rendement, nous croyons que le BAIIA ajusté présente une vue de nos résultats d'exploitation qui est le plus étroitement liée au service de nos clients. En excluant les intérêts, les impôts, l'amortissement et la rémunération incitative à long terme, nous sommes en mesure d'évaluer le rendement sans tenir compte des décisions qui, dans la plupart des cas, ne sont pas directement liées au respect des exigences de nos clients et soit au cours des périodes antérieures (p. ex., amortissement et rémunération incitative à long terme), soit s'occuper de la structure ou du financement de l'entreprise (p. ex., intérêts) ou refléter l'application de règlements qui échappent au contrôle de notre l'équipe de direction (p. ex., taxes). De même, nous constatons que la comparaison de nos résultats avec ceux de nos concurrents est facilitée lorsque nous ne considérons pas l'impact de ces éléments.

Bénéfice net non PCGR et BPA dilué non PCGR

Nous définissons le bénéfice net non PCGR et le BPA dilué non PCGR, comme le bénéfice net ou le BPA avant l'examen des charges de rémunération incitative à long terme, l'amortissement des actifs incorporels achetés et l'impact de la réforme fiscale. Nous utilisons ces mesures pour évaluer l'impact de notre performance à l'exclusion des éléments qui peuvent avoir un impact significatif sur la comparaison de nos résultats entre les périodes et la comparaison avec les concurrents.

La rémunération incitative à long terme pour la direction et d'autres personnes est directement liée au rendement et cette mesure permet à la direction de voir la relation entre le coût des incitatifs et le rendement des activités commerciales directement si ces incitatifs sont fondés sur performance de cette période. Dans la mesure où ces mesures incitatives sont fondées sur le rendement sur une période de plusieurs années, il peut y avoir des périodes qui peuvent avoir des ajustements importants à la comptabilité d'exercice au cours de la période, mais qui se rapportent à une période plus longue, et qui peuvent rendre difficile l'évaluation de la résultats des opérations commerciales au cours de la période en cours. De plus, les incitatifs à long terme de la Société reflètent généralement l'utilisation de subventions d'actions restreintes ou d'attributions en espèces, tandis que d'autres sociétés peuvent utiliser différentes formes d'incitatifs dont le coût est déterminé sur une base différente, ce qui rend une comparaison difficile.

Nous excluons l'amortissement des actifs incorporels achetés, car nous croyons que le montant de ces dépenses au cours d'une période donnée peut ne pas être corrélé directement à l'exécution des opérations de l'entreprise et que ces dépenses peuvent varier considérablement d'une période à l'autre en conséquence. de nouvelles acquisitions, l'amortissement complet des actifs incorporels acquis antérieurement ou la dépréciation de ces actifs en raison d'un événement de dépréciation. Toutefois, les actifs incorporels achetés contribuent aux revenus courants et futurs et les charges d'amortissement connexes se répertucriront dans les périodes futures jusqu'à l'expiration ou la dépréciation. Nous faisons un rajustement fiscal fondé sur les rajustements ci-dessus, ce qui donne lieu à un taux d'imposition effectif sur une base non conforme aux PCGR, qui peut différer du taux d'imposition pcGR. Nous croyons que les taux d'imposition effectifs que nous utilisons dans l'ajustement sont des estimations raisonnables des taux d'imposition globaux de la Société dans le cadre de sa structure d'exploitation globale.

Nous excluons également l'impact de la réforme fiscale dans la période d'adoption pour les articles qui ne se reproduisent pas. Pour le quatrième trimestre et les résultats annuels de 2017, notre estimation comprend les variations du taux d'imposition aux États-Unis et en Belgique, les élections de rapatriement et d'imposition liées à la réforme fiscale. Nous croyons que la divulgation de l'estimation améliore la comparabilité des résultats.

Copyright © 2018 VASCO Data Security, Inc., VASCO Data Security International GmbH. Tous droits réservés. VASCO®, DIGIPASS®, CRONTO®, et eSignLive™ sont des marques déposées ou non enregistrées de VASCO Data Security, Inc. et/ou VASCO Data Security International GmbH, ou Silanis Technology Inc. aux États-Unis. et d'autres pays.

Pour plus d'informations, contactez :

Joe Maxa

1 612-247-8592

joe.maxa.com (en anglais)