Créer des expériences de signature de transaction simples et sécurisées avec Cronto

Les services bancaires en ligne et mobiles ont gagné en popularité pendant les verrouillages induits par COVID-19, et la tendance est là pour rester. Dans une enquête approfondie menée dans 14 pays en pleine pandémie, Mastercard a conclu que les services bancaires en ligne sont désormais la norme en matière de services bancaires personnels. Plus de la moitié (53%) de la population mondiale utilise davantage les applications bancaires qu'avant la pandémie. 1 Dans le même temps, la fraude liée à l'ingénierie sociale a augmenté et les fraudeurs concentrent leur attention en particulier sur le SaaS et les institutions financières. Compte tenu du changement de comportement des consommateurs, il est crucial pour les banques d'offrir un parcours client satisfaisant tout en protégeant les utilisateurs contre la fraude d'ingénierie sociale.

Les solutions Cronto de OneSpan aident les institutions financières à se protéger contre les attaques d'ingénierie sociale, tout en offrant une expérience utilisateur intuitive quel que soit le canal utilisé par le consommateur. Dans ce blog, nous explorons comment les institutions financières peuvent atteindre ces deux objectifs, en particulier avec les utilisateurs novices sur les canaux numériques.

Les services bancaires mobiles et en ligne ont explosé pendant la pandémie

La pandémie a provoqué un changement dans notre comportement: comment nous travaillons, communiquons, faisons nos achats et même comment nous nous rencontrons. Les verrouillages font désormais partie de la vie quotidienne dans de nombreux pays et Internet est devenu l'épicentre du travail à distance, de l'éducation en ligne, des divertissements, des achats personnels et de presque toutes les activités. La banque ne fait pas exception et les services bancaires en ligne et mobiles ont bondi en 2020 2 . Une récente enquête Deloitte auprès de 1500 personnes en âge de travailler vivant en Suisse a montré que près de 20% de tous les clients de la banque de détail ont utilisé au moins un service en ligne pour la première fois pendant la crise. 3 .

Ces nouveaux utilisateurs continueront très probablement à utiliser les services bancaires en ligne / mobiles (14%) ou un mélange de services bancaires en succursale et en ligne (51%). Cependant, ce mélange peut sembler logique pour des interactions complexes, telles que les prêts et les hypothèques, mais 34% des nouveaux utilisateurs préfèrent encore les solutions de succursales aux transactions en ligne. Les chercheurs de Deloitte ont conclu qu'une minorité de clients ayant expérimenté les paiements en ligne n'étaient pas satisfaits de leur expérience et que cela pouvait être le cas pour des segments de clientèle spécifiques et des transactions plus complexes.

Il est essentiel pour les banques de détail en cette ère numérique d'embrasser ces nouveaux clients pour la première fois et d'être à la hauteur de leurs attentes. L'expérience du parcours client numérique sera essentielle lorsque les clients se demanderont après le COVID s'ils doivent continuer à effectuer des transactions numériques ou retourner en succursale.

La fraude en ingénierie sociale augmente pendant la pandémie de COVID-19

Les services bancaires mobiles et en ligne ont augmenté sous l'influence du COVID-19, mais cela a également affecté le paysage des menaces. Tout au long de la pandémie, les attaques d'ingénierie sociale se sont multipliées alors que les cybercriminels cherchent à exploiter la crise. Les pirates se nourrissent d'incertitudes et de vulnérables en se faisant passer pour des entités gouvernementales, en envoyant des e-mails avec des mesures de précaution ou en vendant des produits promettant de prévenir ou même de guérir le COVID-19. Les fraudeurs ont incité les gens à divulguer des informations sensibles (telles que des coordonnées bancaires), à cliquer sur des liens malveillants ou même à effectuer des transactions monétaires.

De plus, les attaques de phishing sont devenues de plus en plus difficiles à détecter car les faux sites Web sont presque identiques aux sites Web qu'ils ciblent. Les outils d'automatisation et les packages de criminalité en tant que service permettent aux cybercriminels de cibler encore plus facilement un public plus large, augmentant ainsi leurs chances de succès. Et le phishing ne se limite pas au monde en ligne. Les logiciels malveillants peuvent être diffusés via WhatsApp, Messenger et même via SMS. Les institutions financières se classent au deuxième rang du secteur le plus ciblé après le SaaS et le webmail, ce qui signifie que près d'une attaque de phishing sur 5 vise les banques et les institutions financières. 4

Démarquez-vous: associez la sécurité à une expérience utilisateur exceptionnelle

Les meilleures pratiques pour éviter d'être la proie d'attaques d'ingénierie sociale telles que l'homme du milieu (MITM) et les schémas de phishing s'appliquent toujours: réfléchissez avant de cliquer, ne partagez jamais d'informations personnelles et vérifiez la sécurité d'un site Web. Chaque banque et organisation financière les a épousés à plusieurs reprises par le biais de campagnes de mailing, dans les centres d'appels et même en créant des panneaux d'avertissement dans l'application.

Bien que les banques investissent d'innombrables ressources dans la réduction du risque de fraude, les attaques d'ingénierie sociale continuent de réussir aujourd'hui. Même avec une technologie de fraude avancée en place, il est difficile de réduire la fraude d'ingénierie sociale, car elle exploite l'utilisateur lui-même plutôt que des trous dans une stratégie de sécurité.

Alors, comment les banques peuvent-elles aider les clients à s'éloigner des schémas d'ingénierie sociale sans alourdir leur expérience utilisateur?

La technologie Cronto® de OneSpan aide les institutions financières à lutter contre la fraude. Cronto atténue le risque humain dans les transactions bancaires en ligne en déplaçant le contrôle d'autorisation de transaction de l'utilisateur vers l'appareil de confiance et la banque.

En termes simples, la technologie Cronto crée un canal sécurisé entre la banque et le client garantissant l'authenticité du message. Les utilisateurs peuvent être assurés que la demande de transaction qu'ils sont invités à signer provient de la banque. Dans ce canal sécurisé, seule la banque peut initier un code d'autorisation, et seul l'appareil autorisé du client peut lire le code.

Comment Cronto combat l'ingénierie sociale

Cronto réduit considérablement le risque que les clients soient amenés à révéler un code d'autorisation et empêche les criminels d'intercepter et de manipuler les transactions.

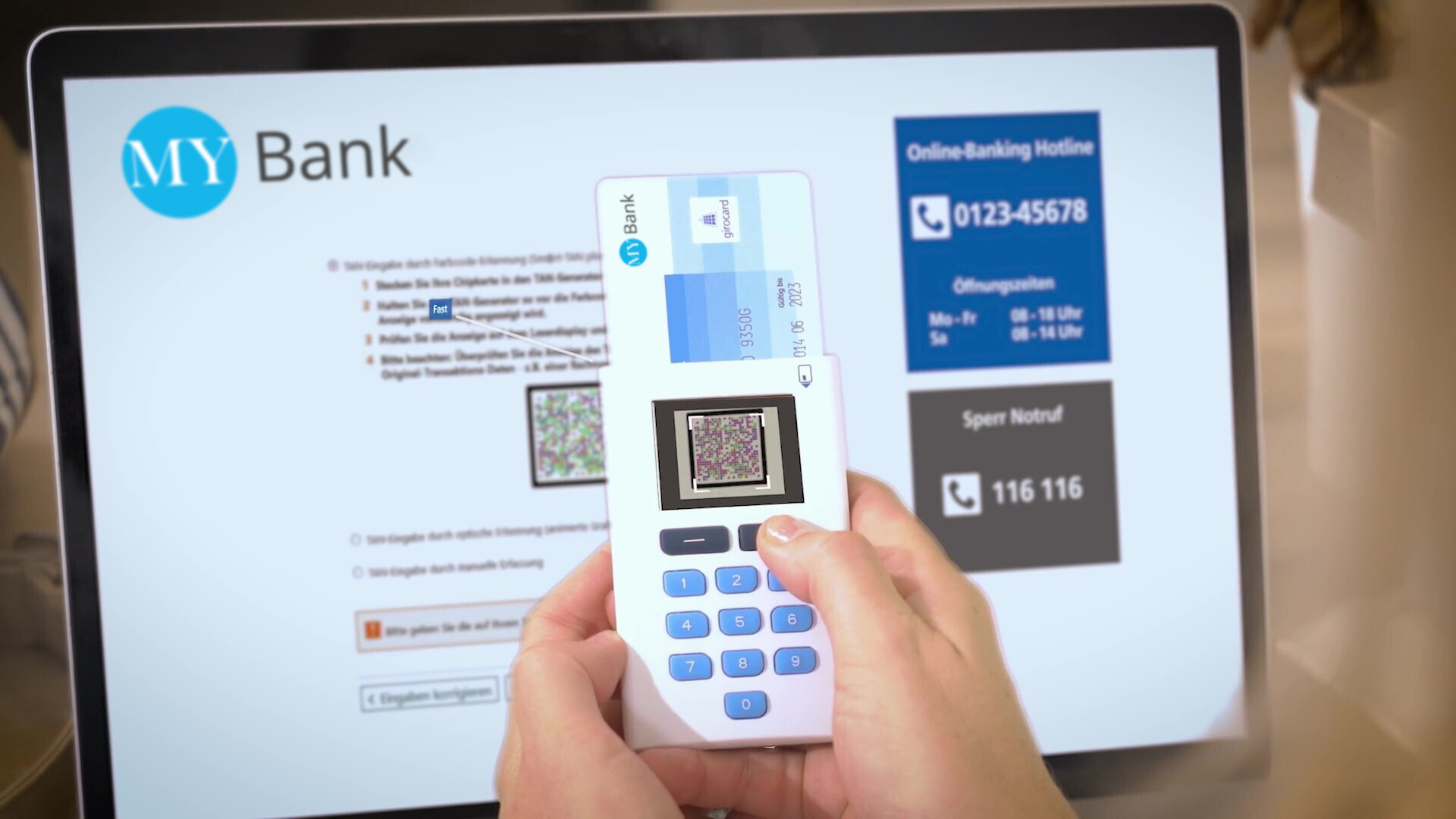

La solution utilise un défi visuel encodé dans un cryptogramme. Le code Cronto est initié par la banque suite à une véritable demande de transaction et affiché sur l'écran du client pour l'autorisation de transaction.

Le code Cronto contient des données de transaction cryptées, y compris le montant de la transaction et les détails du compte du destinataire. Cela rend le code Cronto unique pour chaque transaction. Il n'y a pas de code PIN ou de mot de passe à voler dans le cadre d'un programme d'ingénierie sociale. De plus, si un fraudeur intercepte le code et modifie quoi que ce soit, comme le compte bénéficiaire, le code deviendra invalide.

Comment Cronto simplifie et sécurise l'expérience utilisateur

La solution de signature de transaction visuelle Cronto permet aux banques de sécuriser les transactions financières avec un minimum de friction. L'ensemble du processus de numérisation d'un code, de vérification des détails de la transaction et de signature de la transaction est terminé en quelques secondes.

Les utilisateurs n'ont pas non plus besoin de saisir manuellement un mot de passe pour signer une transaction, ce qui contribue à créer une meilleure expérience utilisateur. De plus, la tranquillité d'esprit est un facteur important pour une expérience utilisateur positive. Le principe «ce que vous voyez est ce que vous signez» rend le processus de signature de transaction très intuitif et transparent.

L'utilisation de la technologie Cronto permet aux banques de servir l'ensemble de leur clientèle, quelle que soit la préférence des clients pour un jeton mobile ou matériel. La solution offre une expérience utilisateur cohérente pour chaque client, quel que soit le canal utilisé, sans ajouter de frictions d'authentification supplémentaires à l'expérience utilisateur. Ce dernier sera crucial pour convaincre les nouveaux utilisateurs ou les nouveaux utilisateurs de continuer à tirer parti des services bancaires en ligne ou mobiles. Je crois fermement que les banques qui réussissent bien peuvent acquérir un avantage concurrentiel.

En un mot, Cronto aide les banques à réduire efficacement la fraude liée à l'ingénierie sociale en atténuant les risques humains, en créant une expérience bancaire sécurisée et en offrant un parcours client simple et intuitif.

1. https://www.vocalink.com/news-insights/research-reports-white-papers/what-people-want-in-202021/

2. https://www.prnewswire.com/news-releases/covid-19-pandemic-triggers-spike-in-online-banking-91-of-americans-bank-virtually-in-juillet-301124267.html

3. https://www2.deloitte.com/ch/en/pages/financial-services/articles/corona-krise-digitalisierungsschub-im-retailbanking.html

4. https://docs.apwg.org/reports/apwg_trends_report_q3_2020.pdf